破发连亏股鸿铭股份拟现金收购 上市见顶东莞证券保荐

蓝鸭财经北京5月22日讯 鸿铭股份(301105.SZ)昨日晚间披露《关于筹划重大资产重组暨签署《意向协议》的提示性公告》。鸿铭股份正在筹划以现金方式购买深圳市驰速自动化设备有限公司(以下简称“深圳驰速”)83%股权,本次交易金额预计为15,100.00万元。

截至发稿,鸿铭股份盘中涨停,报39.72元,涨幅20.00%。

公告称,近日,公司与深圳驰速及其主要股东签署了《意向协议》,拟以现金方式收购深圳驰速83%的股权。本次交易完成后,深圳驰速将成为公司的控股子公司,纳入公司合并报表范围。本次签署的《意向协议》仅为意向性协议。

根据初步研究和测算,本次交易预计构成《上市公司重大资产重组管理办法》规定的重大资产重组。本次交易不涉及上市公司发行股份,不构成关联交易,也不会导致上市公司控股股东和实际控制人发生变更。

本次交易的交易对方为深圳驰速的部分股东,已与公司签署《意向协议》的股东为刘贤海。

根据《意向协议》,鸿铭股份拟以现金收购刘贤海持有的深圳驰速83%股权,本次交易金额预计为15,100.00万元,本次交易的交易对价最终将以双方共同指定的、符合《证券法》规定的资产评估机构出具的评估报告所载明的评估值和标的资产净利润为参考,各方协商确定。

公告称,本次交易尚处于初步筹划阶段,存在不确定性,可能出现因外部环境变化导致交易条件发生变化,进而导致交易终止的情况。本次筹划事项公司股票不停牌。

鸿铭股份于2022年12月30日在深交所上市,发行1,250万股,发行价格为40.50元/股,保荐机构(主承销商)为东莞证券股份有限公司,保荐代表人郑伟、郭天顺。该股目前处于破发状态。

上市首日,鸿铭股份盘中最高价报42.98元,为该股上市以来最高价。

鸿铭股份首次公开发行股票募集资金总额为50,625.00万元,扣除与发行有关的费用后,实际募集资金净额为人民币42,754.15万元。鸿铭股份最终募集资金净额比原计划多14,414.91万元。鸿铭股份于2022年12月16日披露的招股说明书显示,该公司拟募集资金28,339.24万元,用于东城广东鸿铭智能股份有限公司总部项目—生产中心、营销中心、研发中心。

鸿铭股份首次公开发行股票的发行费用总额为7,870.85万元,其中,承销及保荐费4,556.25万元。

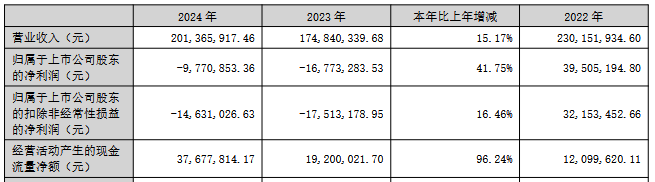

2023年至2024年,鸿铭股份营业收入分别为1.75亿元、2.01亿元,归属于上市公司股东的净利润分别为-1,677.33万元、-977.09万元,归属于上市公司股东的扣除非经常性损益的净利润分别为-1,751.32万元、-1,463.10万元,经营活动产生的现金流量净额为1,920.00万元、3,767.78万元。